Chống gian lận tài chính bằng nền tảng dữ liệu thời gian thực , một sách trắng cần thiết nêu rõ các xu hướng mới nhất về gian lận tài chính, cách các công ty có thể chống lại một cách hiệu quả và cách Redis đang giúp các doanh nghiệp đạt được những mục tiêu này. Tải xuống miễn phí bên dưới.

Đại dịch gian lận là có thật và các tổ chức tài chính đang phải vật lộn để bắt kịp với sự tấn công và thay đổi chiến thuật liên tục của tội phạm mạng. Khi bối cảnh dịch vụ tài chính toàn cầu phát triển, những kẻ lừa đảo đang di chuyển song song với việc chuyển đổi ngân hàng kỹ thuật số, tìm ra những cách sáng tạo để đánh cắp hoặc giả mạo danh tính của khách hàng và thực hiện hành vi gian lận.

Kể từ sau đại dịch, khoảng 35% khách hàng ngân hàng bán lẻ đã tăng cường sử dụng ngân hàng trực tuyến (Deloitte, 2020), tạo ra một bước nhảy vọt trong việc áp dụng dịch vụ này. Hơn nữa, khoảng 53% dân số thế giới dự kiến sẽ sử dụng ngân hàng kỹ thuật số vào năm 2026 (Juniper Green, 2021).

Khi người tiêu dùng chuyển đổi sang ngân hàng kỹ thuật số, gian lận trực tuyến đã gia tăng và tình hình ngày càng tồi tệ hơn. Các cuộc khảo sát gần đây cho thấy 47% doanh nghiệp đã gặp phải gian lận trong vài năm qua (PwC, 2020), cướp đi số tiền ước tính 42 tỷ đô la của họ.

Các ngân hàng và bộ xử lý thanh toán đang nỗ lực để phát hiện gian lận trước khi nó xảy ra nhưng đang phải vật lộn để theo kịp các thủ đoạn phát triển của bọn tội phạm. Điều này là do họ tiếp tục phụ thuộc vào xác thực danh tính dựa trên tri thức tĩnh, các hệ thống dựa trên quy tắc, ngoài các hệ thống chậm, không hoạt động cho phép gian lận xảy ra thông qua một kênh mà không được kết nối với các kênh khác.

Hệ thống chỉ quy tắc phát hiện hiệu quả các mẫu đơn giản, không thay đổi, đã biết, chẳng hạn như xác thực danh sách đen hoặc lịch sử hồ sơ mua hàng của người dùng. Tuy nhiên, họ phải vật lộn để phân biệt rủi ro với hành vi bình thường.

Đánh cắp danh tính, chiếm đoạt tài khoản và sự cứng nhắc của các hệ thống kế thừa khiến chúng không thể thích ứng với các tình huống đang phát triển trong thế giới thực. Các ngân hàng và tổ chức dịch vụ tài chính cần tận dụng danh tính kỹ thuật số và chuyển đổi sang phương pháp tiếp cận đa lớp sẽ nâng cao hệ thống phát hiện gian lận dựa trên quy tắc bằng cách bổ sung các cơ chế bổ sung, chẳng hạn như chấm điểm rủi ro giao dịch AI / ML, phân tích thống kê và phát hiện bất thường.

Các thuật toán máy học (ML) và mô hình dự đoán trí tuệ nhân tạo (AI) có thể phát triển và học hỏi khi chúng phân tích và phát hiện gian lận dựa trên thông tin giao dịch lịch sử và thời gian thực. Tuy nhiên, do quy mô và độ phức tạp của các đường ống dữ liệu, việc triển khai thành công AI / ML không chỉ phụ thuộc vào các mô hình chính xác mà còn phụ thuộc vào hiệu suất và khả năng phục hồi của cơ sở hạ tầng dữ liệu xung quanh.

Gian lận giao dịch

Sự chuyển dịch nhanh chóng sang ngân hàng trực tuyến đã dẫn đến sự gia tăng của các loại gian lận trực tuyến. Các nghiên cứu gần đây nhấn mạnh mức độ nghiêm trọng của tình hình, nhấn mạnh rằng 33% chi phí gian lận của các ngân hàng Hoa Kỳ vào năm 2021 đến từ ngân hàng trực tuyến - tăng 26% so với năm 2020 (ABA Banking Journal, 2022).

Và trong quý đầu tiên của năm 2021, ngân hàng trực tuyến chiếm 96% tổng số giao dịch ngân hàng, chiếm 93% các nỗ lực gian lận (Security, 2021).

Nhiều tổ chức dịch vụ tài chính đang chuyển sang sử dụng công nghệ ML và AI để chống gian lận và tăng cường bảo mật dữ liệu. Mô hình AI / ML sử dụng các thuật toán thống kê và toán học phức tạp để khai thác các mẫu và suy luận rút ra để xác định rủi ro và nhanh chóng xác định thứ tự xếp hạng và điểm số của khả năng xảy ra một kết quả cụ thể tương đối. Các thuật toán này được sử dụng để phân tích các thành phần riêng lẻ của giao dịch và xác định xác suất giao dịch đó là trái phép, gian lận hoặc đến từ thẻ tín dụng bị đánh cắp.

Các thuật toán mô hình AI / ML có thể học hỏi với mỗi lần lặp lại, bằng cách lưu trữ các suy luận thu được từ các giao dịch trước đó, theo thời gian, cải thiện độ chính xác của việc đánh giá và cho điểm rủi ro. Họ có thể thích ứng với việc thay đổi hành vi sinh trắc học và các mẫu giao dịch để xử lý các tình huống gian lận mới.

Sử dụng AI / ML, các tổ chức tài chính có thể tận dụng hệ thống chấm điểm giao dịch tự động để dự đoán các giao dịch, điều chỉnh điểm tín dụng và phát hiện gian lận với hiệu suất siêu cao. Các thuật toán tính điểm giao dịch theo thời gian thực xem xét chi tiết giao dịch, hồ sơ người dùng, sinh trắc học hành vi, vị trí địa lý, siêu dữ liệu IP / thiết bị, thông tin tài chính của người dùng, v.v.

Tuy nhiên, hiệu quả của các mô hình AI / ML phụ thuộc vào tốc độ mà chúng có thể truy cập vào dữ liệu giao dịch. Các thuật toán học máy đưa ra dự đoán từ sự kết hợp của dữ liệu thu được từ các cửa hàng tính năng ngoại tuyến và trực tuyến - cả hai đều đóng vai trò quan trọng trong kiến trúc đường ống dữ liệu.

Các cửa hàng tính năng ngoại tuyến dành cho hệ thống phát hiện gian lận chứa dữ liệu lịch sử, ví dụ:về cách mỗi người dùng tương tác với tài khoản ngân hàng của họ. Mỗi giao dịch của người dùng sẽ được chia nhỏ thành hàng trăm tính năng khác nhau để tạo ra nhật ký cá nhân về cách cá nhân đó thường hoạt động. Nhật ký này bao gồm dữ liệu cần thiết, như tần suất của các giao dịch tương tự, số tiền được yêu cầu và địa chỉ IP của vị trí.

Các mẫu sẽ được xác định và một hồ sơ kỹ thuật số sẽ được tạo để đại diện cho cách mỗi người dùng tương tác với tài khoản của họ. Tuy nhiên, đây là dữ liệu tĩnh và được cập nhật định kỳ, khiến mô hình học máy không đủ để đưa ra dự đoán gian lận đối với các giao dịch đang diễn ra trong thời gian thực.

Đây là nơi các cửa hàng tính năng trực tuyến phát huy tác dụng. Khi người dùng thực hiện giao dịch, cửa hàng tính năng trực tuyến sẽ thu thập dữ liệu thời gian thực trên các nguồn phát trực tuyến khác nhau và so sánh với dữ liệu lịch sử.

Các thuật toán học máy sẽ sử dụng những so sánh này giữa hàng trăm tính năng khác nhau để xác định xem có bất kỳ điểm mâu thuẫn nào hay không. Ví dụ:nếu Ben ở Tây Ban Nha và thực hiện một giao dịch mua hàng khác ở Đức sau đó 5 phút, thì các thuật toán máy học sẽ gắn cờ đây là một trường hợp gian lận tiềm năng.

Tuy nhiên, toàn bộ hiệu quả của những tính toán này phụ thuộc vào cửa hàng tính năng trực tuyến cung cấp dữ liệu thời gian thực. Quyết định phê duyệt hoặc từ chối một giao dịch cần phải chính xác và tức thời để ngăn chặn bất kỳ hoạt động gian lận nào.

Tận dụng một cửa hàng tính năng trực tuyến có thể giúp ngăn chặn gian lận trên các cơ chế thanh toán khác nhau, bao gồm:

- Thanh toán bằng thẻ tín dụng và thẻ ghi nợ

- Chuyển giao giữa người với người

- Tín dụng và ghi nợ tài khoản ngân hàng

- Ví di động và thanh toán điện tử

Biết khách hàng của bạn

Các ngân hàng đã phải tuân theo các quy định về khách hàng (KYC) trong một thời gian và đây vẫn là một phương pháp chống gian lận tài chính được ưa chuộng. Nhưng vì nhiều người trong số họ vẫn dựa vào xác thực dựa trên kiến thức (KBA), nên dữ liệu họ sử dụng là tĩnh và không được cập nhật thường xuyên để đáng tin cậy hoặc an toàn. Các vi phạm dữ liệu gần đây tại Equifax và Capital One đã cho thấy dữ liệu nhận dạng có thể bị đánh cắp và sử dụng để gian lận và chiếm đoạt tài khoản.

Các ngân hàng cần phải nhanh nhẹn và có tốc độ đưa ra quyết định nhanh chóng để có thể nhanh chóng xua tan hoạt động gian lận. Việc đưa ra các quyết định này dựa trên các tiêu chí của KBA như tên, địa chỉ và an ninh xã hội giúp cho bọn tội phạm có đủ chỗ trống cho các hệ thống bảo mật dữ liệu ngân hàng đang hoạt động.

Công nghệ phức tạp hơn là cần thiết để tạo ra một hình thức an ninh mạng mạnh mẽ hơn, tăng cường hệ thống bảo mật dữ liệu và giảm thiểu nguy cơ vi phạm dữ liệu - đó là lý do tại sao nhiều ngân hàng đang chuyển sang nhận dạng kỹ thuật số động. Thông qua các phương pháp tiếp cận hiện đại hơn này, xác minh tài liệu và hồ sơ sinh trắc học có thể được kết hợp với các mẫu hành vi phức tạp để tạo ra danh tính kỹ thuật số cho mỗi người dùng.

Điều này đặt một ổ khóa mạnh hơn vào các tài khoản, khiến tội phạm khó giả mạo hoặc bắt chước danh tính kỹ thuật số hơn nhiều. Nhưng một lần nữa, tốc độ là yếu tố quan trọng. Danh tính kỹ thuật số rất phức tạp và được tạo thành từ một số nguồn và kiểu dữ liệu khác nhau. Khó khăn là có thể cập nhật mọi thứ đủ nhanh để các ngân hàng đi trước bọn tội phạm một bước mà không cản trở trải nghiệm người dùng.

Điều này càng khó khăn hơn do thực tế là thế giới ngầm tội phạm đang phát triển đồng thời với các ngân hàng, phát hiện ra những cách gian lận man rợ hơn bằng cách tạo danh tính kỹ thuật số tổng hợp - một quy trình bao gồm việc trộn thông tin khách hàng thật và giả thành một danh tính mới. Ví dụ:điều này có thể là ăn cắp số an sinh xã hội và sử dụng nó để tạo ngày sinh hoặc địa chỉ nhà giả. Thế giới tài chính đều quá hiểu về mối đe dọa của gian lận tổng hợp, điều này đã khiến các ngân hàng Hoa Kỳ tiêu tốn 20 tỷ đô la chỉ riêng trong năm 2020 (ABA Banking Journal, 2021).

Những kẻ gian lận biết cách để không bị phát hiện bằng cách đảm bảo rằng tất cả các khoản thanh toán được thanh toán đúng hạn và cũng như xây dựng lịch sử tín dụng để tránh thể hiện các yếu tố rủi ro. Điều này làm cho việc phát hiện gian lận tổng hợp gần như không thể đối với các ngân hàng. Cách phòng thủ tốt nhất để chống lại loại gian lận danh tính này là phát hiện nó vào thời điểm khi một tài khoản được tạo hoặc trong quá trình giao dịch / thanh toán ban đầu.

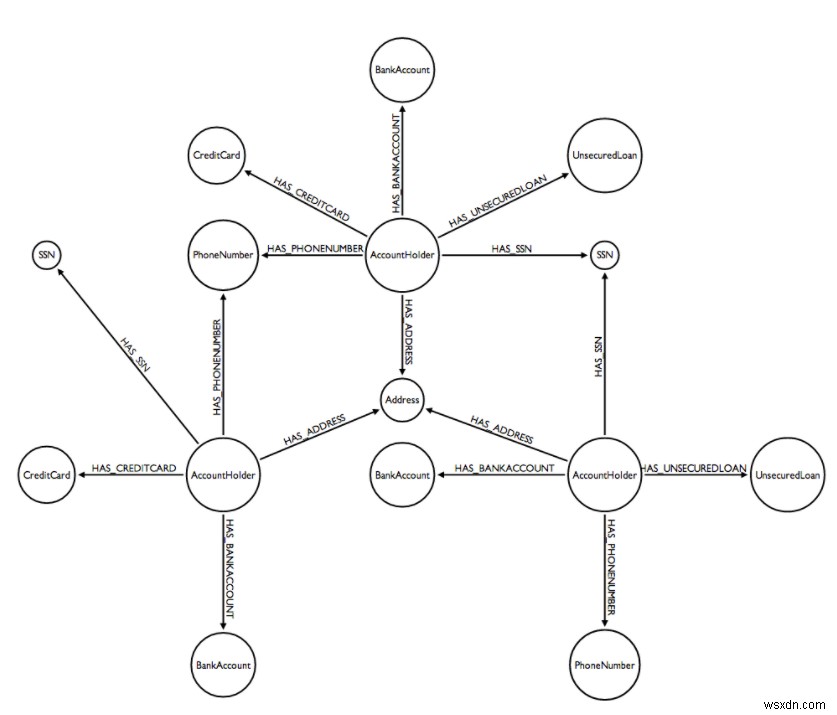

Điều này rất quan trọng vì nếu những tên tội phạm này có đủ thời gian, chúng sẽ tiến hành bước tiếp theo của chu trình gian lận bằng cách thay đổi thông tin giả mạo để tạo thêm danh tính kỹ thuật số. Nói cách khác, họ sẽ hình thành và tạo ra một mạng lưới các danh tính giả mạo mà cuối cùng sẽ được kết nối và chia sẻ với một hoặc nhiều phần thông tin như tài khoản ngân hàng, số điện thoại, số an sinh xã hội, v.v.

Điều này tạo cơ hội cho các ngân hàng phát hiện hoạt động gian lận bằng cách xác định các kết nối này giữa thông tin cá nhân của người dùng.

Giải pháp là sử dụng cơ sở dữ liệu đồ thị biểu diễn và lưu trữ dữ liệu dưới dạng một chuỗi các nút và cạnh mô hình hóa các mối quan hệ giữa các điểm dữ liệu. Sau đó, các nhà phân tích gian lận và bảo mật dữ liệu có thể phát hiện các kết nối hoặc mẫu đáng ngờ bằng cách duyệt qua biểu đồ của khách hàng (danh tính kỹ thuật số) và / hoặc thuộc tính giao dịch tốt nhất là trong thời gian thực.

Để đi trước những tên tội phạm này, các ngân hàng phải tận dụng cơ sở dữ liệu đa mô hình trong bộ nhớ có độ trễ thấp có thể cung cấp thông lượng cao cần thiết để cập nhật danh tính kỹ thuật số và xây dựng biểu đồ nhận dạng để phát hiện gian lận tổng hợp trong thời gian thực.

Cơ sở dữ liệu thời gian thực này nhanh hơn và linh hoạt hơn so với cơ sở dữ liệu quan hệ truyền thống và sẽ mang lại cho các ngân hàng cơ hội tốt nhất để xác định khách hàng một cách chính xác và gắn cờ bất kỳ giao dịch đáng ngờ nào.

Chống rửa tiền (AML)

Tiền bẩn cần được rửa sạch và ngân hàng là một trong những kênh ưa thích được những kẻ lừa đảo lợi dụng để tích lũy tài sản một cách bất hợp pháp. Thực tế là rửa tiền ngày càng lan rộng vì nó là một vấn đề nan giải. Mặc dù việc chống lại bệnh dịch này vẫn là một thách thức hàng đầu, nhưng bọn tội phạm vẫn đang tìm cách phá vỡ hệ thống.

Ước tính có khoảng 2 nghìn tỷ đô la được rửa trên toàn cầu mỗi năm (Deloitte, 2020) và 50% hoạt động rửa tiền nói chung không bị phát hiện trong toàn ngành (Renolon, 2022). Các chính phủ đang thắt chặt việc siết chặt các ngân hàng để trở nên cảnh giác hơn và xác thực các giao dịch thông qua việc ban hành các quy định AML nghiêm ngặt hơn.

Các khoản tiền phạt liên quan đến AML ngày càng cao trong những năm gần đây, với tổng số tiền tăng lên 10,4 tỷ đô la trên khắp thế giới vào cuối năm 2020 (Tuần lễ Tuân thủ, năm 2020), cho thấy sự thất bại của các tổ chức tài chính trong việc tuân thủ luật rửa tiền. Nhưng với 62% nhân viên tuân thủ nói rằng hoạt động tội phạm ngày càng khó bị phát hiện (Renolon, 2022), các ngân hàng cần phải tìm ra những cách mới và sáng tạo để ngăn chặn rửa tiền và tăng cường an ninh mạng của họ.

Nhiều ngân hàng đang tận dụng AI và công nghệ nhận dạng kỹ thuật số để tăng cường hệ thống giám sát giao dịch và loại bỏ những kẻ rửa tiền. Ví dụ, phân tích mạng có thể giúp xác định các liên kết ẩn giữa các thực thể có nhiều khả năng bị bỏ sót thông qua các phương pháp truyền thống.

Tuy nhiên, cốt lõi của bất kỳ chương trình tuân thủ AML nào là một hệ thống giám sát có thể cung cấp điểm số giao dịch trên nhiều biến trong thời gian thực. Dữ liệu cần được phân tích là rất lớn và tốc độ xử lý mọi thứ quyết định mức độ thành công của các ngân hàng trong việc xác định các giao dịch đáng ngờ.

Các ngân hàng cần cơ sở dữ liệu thời gian thực để ngăn chặn hành vi gian lận

Chúng ta đang sống trong một môi trường có nhịp độ nhanh, nơi bọn tội phạm đã phát triển và phát hiện ra những cách man rợ hơn để ăn cắp và tạo danh tính giả để thực hiện hành vi gian lận. Các ngân hàng cần phải thích ứng với thời đại kỹ thuật số và loại bỏ các hệ thống RDBMS kế thừa cứng nhắc và chậm chạp không thể hỗ trợ phát hiện gian lận dựa trên AI / ML hiện đại và nhận dạng kỹ thuật số động.

Do đó, nhiều ngân hàng đang chuyển sang cơ sở dữ liệu thời gian thực để trở nên nhanh nhẹn, nhạy bén hơn và xử lý gian lận thành thạo hơn. Redis Enterprise với các mô-đun gốc RedisJSON, RediSearch, RedisGraph, RedisTimeSeries và RedisBloom đã được nhiều công ty dịch vụ tài chính tận dụng do khả năng xử lý hiệu quả nhiều mô hình dữ liệu và xác định các mẫu đáng ngờ.

Nó trao quyền cho các ngân hàng bằng cách cung cấp các nền tảng phát hiện gian lận với quyền truy cập thời gian thực cần thiết để nhanh chóng phân tích các mẫu trong giao dịch và tăng cường các chương trình KYC với các công cụ mới cho nhận dạng kỹ thuật số. Redis Enterprise cung cấp cho các công ty dịch vụ tài chính một cơ sở dữ liệu trong bộ nhớ tối quan trọng với hiệu suất dưới mili giây, khả năng mở rộng toàn cầu, 99,999% thời gian hoạt động, hỗ trợ đa âm thanh và hơn thế nữa.

Để khám phá thêm thông tin về cách Redis Enterprise hỗ trợ phát hiện gian lận trong thời gian thực, hãy đọc báo cáo chính thức này.